Datenbasierte Risikosteuerung in der Sachversicherung

In einer Zeit, in der der Wettbewerb in der Assekuranz immer intensiver und Kunden immer anspruchsvoller werden, sind schnelle Schadenbearbeitung und aktives Risikomanagement wichtiger denn je. Am Beispiel der Sachversicherungen zeigen wir Ihnen, wie Sie mit der BI-Plattform INFONEA beides datenbasiert und zugleich compliancekonform umsetzen.

Mit KI zu tieferem Schadenverständnis in der Sachversicherung

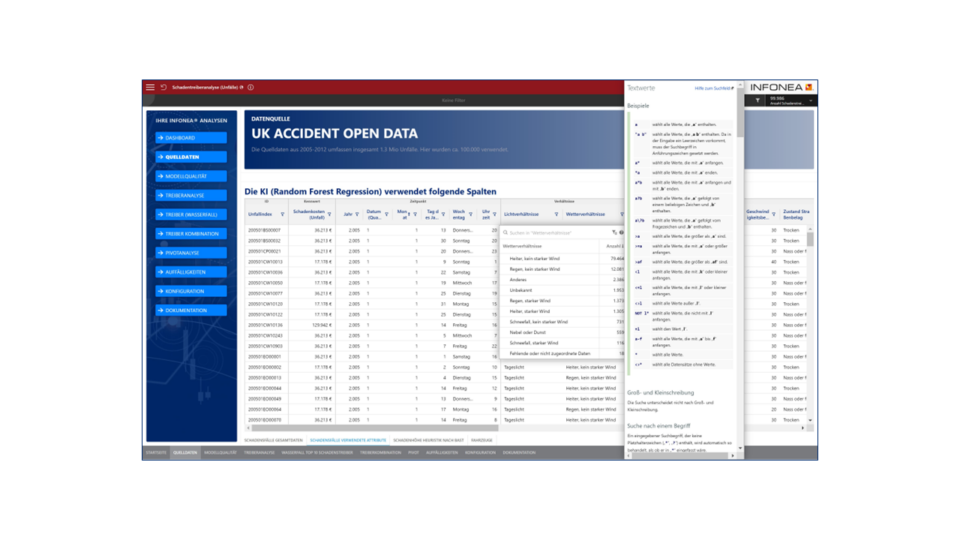

Von der Gewerbehaftpflicht über die Hausratversicherung bis hin zu den Policen in der PKV: Über alle Sparten hinweg ist ein fundiertes Verständnis von Schadenursachen unerlässlich, um Risiken wirksam zu steuern. In der Kfz-Versicherung fließen z. B. Faktoren wie Fahrerverhalten, Fahrzeugtyp und Schadenhistorie in die Risikobewertung ein und ermöglichen es, die Prämien spezifisch zu kalkulieren. Ein anderes Beispiel ist die Hausratversicherung, wo dafür Faktoren wie der Gebäudestandort und die Risiken für Einbrüche, Wasserschäden und Brände analysiert werden müssen. Die tiefgehende Analyse dieser Schadentreiber ermöglicht es Ihnen, präventive Maßnahmen zu ergreifen, bedarfsgerechtere Policen anzubieten sowie die Risikostruktur und damit die Rentabilität im Bestand zu verbessern.

Doch wie lassen sich solche Schadentreiber effektiv analysieren? Zunächst sind verschiedene Daten nötig:

- Interne Daten: Schadendaten, Vertragsdaten, Stammdaten der Versicherten und andere Daten zu vergangenen Ereignissen.

- Externe Daten: Wetterdaten, Verkehrsinformationen, Objektinformationen für Gebäude, Kriminalitätsstatistiken und weitere Informationen, die ein zu versicherndes Risiko im jeweiligen Kontext beschreiben.

Zum einen müssen solche Daten oft mühsam manuell zusammengetragen werden. Zum anderen können sie eine ganze Heerschar von Underwriter:innen und Aktuar:innen beschäftigen – die angesichts des aktuellen Fachkräftemangels immer schwerer zu finden sind. Durch die Anwendung von digitalen Lösungen, die auf Künstlicher Intelligenz und Business Analytics beruhen, können Versicherer die Lücken schließen und ihr Personal deutlich entlasten:

- Das Zusammenführen der relevanten Daten lässt sich automatisieren

- Das Identifizieren von Mustern und Zusammenhängen wird schneller und genauer

- Risikobewertungsmodelle lassen sich noch präziser entwickeln

- In Dashboards werden die Ergebnisse kontextabhängig aufbereitet, sodass verschiedene Stakeholder (z. B. Aktuar:innen, der Kundendienst, das Controlling und das Management) die jeweils für sie relevanten Informationen erhalten

Wie sieht das konkret aus? Ein Beispiel aus der Kfz-Versicherung

Nehmen wir an, ein Versicherungsunternehmen möchte die Unfallhäufigkeit im Bereich Kfz reduzieren. Indem es eine datenbasierte Schadentreiberanalyse durchführt, kann es relevante Faktoren identifizieren, die zu Unfällen beitragen. Hierzu gehören beispielsweise:

- Fahrverhalten

- Alter der Fahrer:innen

- Fahrzeugtyp und weitere Fahrzeuginformationen

- Schadenhistorie

- Besonders gefährdende Gebiete

- Gefährdende Wetterlagen

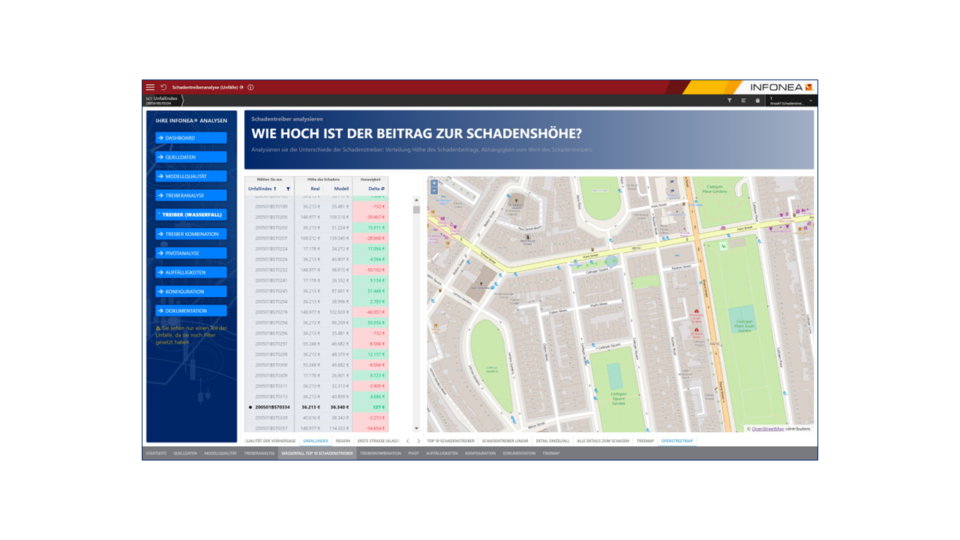

Diese Erkenntnisse kann das Unternehmen nutzen, um gezielte Präventionsmaßnahmen einzuführen, z. B. Fahrertrainings für bestimmte Personengruppen oder die Förderung von Fahrassistenzsystemen. Dadurch lassen sich Unfälle reduzieren und die Schadenhäufigkeit verringern.

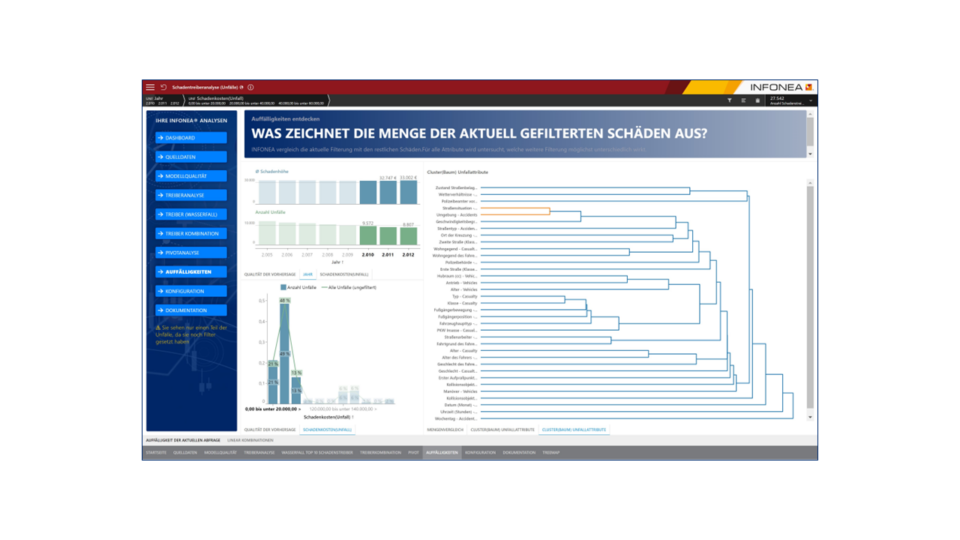

Übersichtliche Visualisierung von Schadentreibern mit INFONEA:

Fachliche Maßnahmenkataloge entwickeln

Aus den so gewonnenen Ergebnissen lassen sich im nächsten Schritt fachliche Maßnahmenkataloge ableiten. Die Maßnahmen zielen darauf ab, Risiken proaktiv zu minimieren und Schadenfälle zu reduzieren. Ein solcher Katalog kann verschiedene Ansätze umfassen, zum Beispiel:

- Präventive Maßnahmen: Dies kann in der Kfz-Sparte Schulungen für Kund:innen mit einem erhöhten Unfallrisiko beinhalten oder spezifische Sicherheitsvorkehrungen, die deren Fahrverhalten verbessern. In der Hausratversicherung können Maßnahmen wie der Einbau von Alarmanlagen oder die Förderung von Brandschutzvorkehrungen ergriffen werden.

Ziel: Schadenhäufigkeit und -kosten senken. - Individualisierte Policen & optimiertes Underwriting: Durch die Nutzung von Daten zur Risikoanalyse können Versicherungsunternehmen individuellere Policen anbieten, die genau auf die Bedürfnisse und das Risikoprofil ihrer Kund:innen zugeschnitten sind. So lassen sich Prämien und Deckungsumfang maßgeschneidert anpassen und auch Kund:innen erhalten einen sichtbaren Mehrwert.

Ziel: Trends und Muster erkennen, um Versicherten passgenaue Leistungen anzubieten. - Schadenmanagement: Eine datenbasierte Schadentreiberanalyse hilft auch dabei, das Schadenmanagement zu optimieren. Durch Automatisierung und Vorschläge im Claims Management gelingt eine effizientere, schnellere Schadenbearbeitung.

Ziel: Schadenregulierung beschleunigen und Mitarbeiter:innen entlasten.

Transparent und compliant mit vertrauenswürdiger KI

Oft bestehen Bedenken, ob KI-Lösungen regulatorische und Compliance-Anforderungen erfüllen. Es fehlt an Transparenz darüber, wie KI Entscheidungen trifft und wie diese im Zweifelsfall nachgewiesen werden können.

Explainable AI (XAI) – erklärbare Künstliche Intelligenz – macht transparent, wie KI zu ihren Ergebnissen kommt. Das löst bisherige vollkommen intransparente Black-Box-Verfahren zunehmend ab. Nachvollziehbarkeit und Vertrauen werden so zur Basis für eine KI-gestützte Entscheidungsfindung: In der Schadentreiberanalyse ist dann bis auf Einzelfallebene erklärbar, welche Treiber welchen Beitrag zur Schadenhöhe liefern. Ebenso ist nachvollziehbar, wenn die KI-Lösung eine Schadenhöhe nicht erklären kann, weil z. B. wesentliche Informationen fehlen. Fachleute können somit die Gründe und Zusammenhänge hinter den Ergebnissen besser verstehen und das Zustandekommen von Analyseergebnissen belegen – gegenüber Kunden aber auch beispielsweise in Audits.

Bei INFONEA sowie in allen unseren Projekten setzen wir verschiedene Verfahren ein, um Analyseergebnisse transparent und besprechbar zu machen. Dabei orientieren wir uns stets an den Ethik-Leitlinien für vertrauenswürdige KI der EU-Kommission.

Ihre nächsten Schritte mit Comma Soft und INFONEA®

Möchten Sie mehr darüber erfahren, wie Sie Ihr Claims Management und Ihre Risikosteuerung durch Schadentreiberanalysen mit INFONEA verbessern können? Tauschen Sie sich dazu mit uns aus: